Entdecken Sie die Marken und Technologien unserer Unternehmensbereiche Henkel Adhesive Technologies und Henkel Consumer Brands.

10.08.2023 Düsseldorf

Henkel hebt Umsatz- und Ergebnisprognose für 2023 an

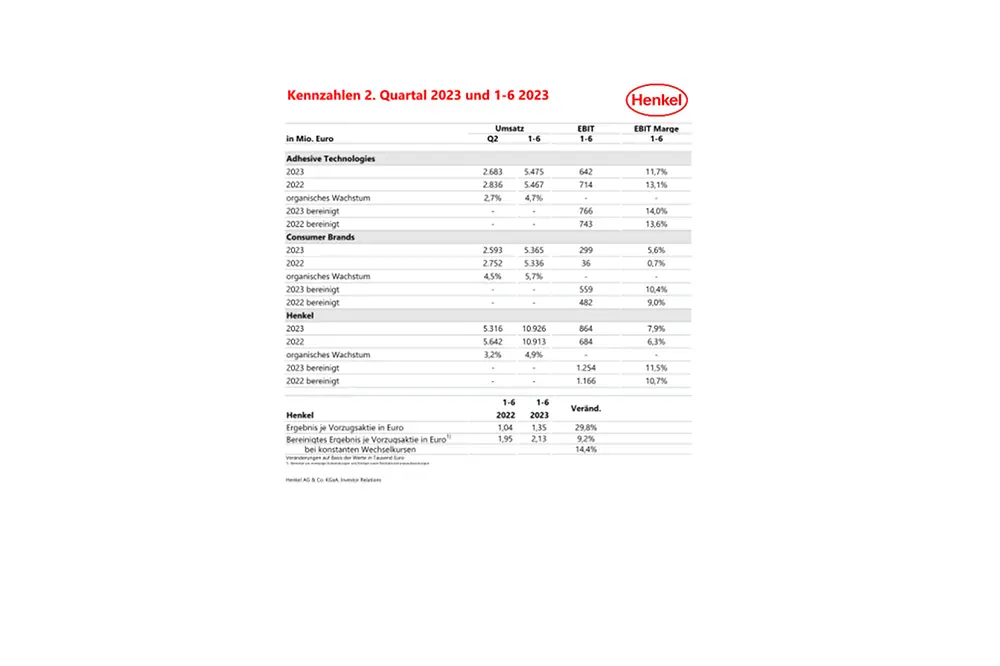

- Konzernumsatz wächst im ersten Halbjahr organisch um 4,9 Prozent auf rund 10,9 Mrd. Euro (nominal 0,1 Prozent) – sehr starkes Wachstum in beiden Unternehmensbereichen

- Betriebliches Ergebnis (EBIT)* steigt deutlich auf 1.254 Mio. Euro (+7,6 Prozent)

- EBIT-Marge* verbessert sich stark auf 11,5 Prozent (+80 Basispunkte)

- Ergebnis je Vorzugsaktie (EPS)* erhöht sich auf 2,13 Euro, zweistelliges Wachstum von +14,4 Prozent bei konstanten Wechselkursen

- Umsetzung der strategischen Wachstumsagenda konsequent vorangetrieben

- Ausblick für Umsatz und Ergebnis für das Gesamtjahr 2023 angehoben:

- Organisches Umsatzwachstum: auf 2,5 bis 4,5 Prozent

- Umsatzrendite (EBIT-Marge)*: auf 11,0 bis 12,5 Prozent

- Ergebnis je Vorzugsaktie (EPS)*: Anstieg in der Bandbreite von +5 bis +20 Prozent bei konstanten Wechselkursen

Henkel hat im ersten Halbjahr 2023 in einem weiterhin herausfordernden wirtschaftlichen Umfeld Umsatz und Gewinn deutlich gesteigert.

„Wir haben in beiden Unternehmensbereichen ein sehr starkes Wachstum erzielt. Zugleich ist es uns gelungen, trotz der anhaltenden Belastung durch hohe Material- und Logistikpreise, unsere Ergebnisse deutlich zu verbessern. Nach der starken Geschäftsentwicklung im ersten Halbjahr blicken wir zuversichtlich auf den weiteren Jahresverlauf und haben unsere Jahresprognose für Umsatz und Ergebnis deutlich angehoben“, sagte Carsten Knobel, Vorstandsvorsitzender von Henkel.

„Wir haben in den ersten sechs Monaten des Jahres auch gute Fortschritte bei der Umsetzung unserer strategischen Wachstumsagenda gemacht. Im Unternehmensbereich Consumer Brands kommen wir mit der Integration schneller voran als geplant. Zugleich setzen wir die Fokussierung des Portfolios auf margen- und wachstumsstarke Marken und Produkte konsequent um. Das spiegelt sich auch in den Ergebnissen des Bereichs wider. Im Unternehmensbereich Adhesive Technologies haben wir die Organisationsstruktur noch stärker auf unsere Kunden ausgerichtet, um unsere global führende Position auszubauen und die Wachstumsdynamik weiter zu steigern. Darüber hinaus treiben wir wichtige Initiativen in den Bereichen Nachhaltigkeit und Digitalisierung voran, um unsere Wettbewerbsposition weiter auszubauen“, erläuterte Carsten Knobel.

Ausblick für das Geschäftsjahr 2023 angehoben

Henkel geht auf Konzernebene im Geschäftsjahr 2023 nun von einem organischen Umsatzwachstum von 2,5 bis 4,5 Prozent aus (bisher: 1,0 bis 3,0 Prozent). Dabei wird für den Unternehmensbereich Adhesive Technologies ein Wachstum in der Bandbreite von 2,0 bis 4,0 Prozent (bisher: 1,0 bis 3,0 Prozent) und für den Unternehmensbereich Consumer Brands zwischen 3,0 und 5,0 Prozent (bisher: 1,0 bis 3,0 Prozent) erwartet. Die bereinigte Umsatzrendite (EBIT-Marge) soll auf Konzernebene nun in der Bandbreite von 11,0 bis 12,5 Prozent liegen (bisher: 10,0 bis 12,0 Prozent). Im Unternehmensbereich Adhesive Technologies wird dabei eine bereinigte Umsatzrendite zwischen 13,5 und 15,0 Prozent (bisher: 13,0 bis 15,0 Prozent) erwartet, für den Unternehmensbereich Consumer Brands zwischen 9,5 und 11,0 Prozent (bisher: 7,5 bis 9,5 Prozent). Für die Entwicklung des bereinigten Ergebnisses je Vorzugsaktie (EPS) bei konstanten Wechselkursen erwartet Henkel nun ein Wachstum in der Bandbreite von +5 bis +20 Prozent (bisher: -10 bis +10 Prozent).

Umsatz- und Ergebnisentwicklung im ersten Halbjahr 2023

Mit 10.926 Mio. Euro lag der Konzernumsatz im ersten Halbjahr 2023 um 0,1 Prozent über dem Vorjahresniveau (Q2: 5.316 Mio. Euro, -5,8 Prozent). Dies entspricht einem sehr starken organischen Umsatzwachstum von 4,9 Prozent (Q2: 3,2 Prozent). Wechselkurseffekte wirkten sich mit -2,5 Prozent negativ auf die Umsatzentwicklung aus (Q2: -5,8 Prozent). Akquisitionen und Divestments reduzierten den Umsatz um -2,2 Prozent (Q2: -3,2 Prozent).

Das Umsatzwachstum im ersten Halbjahr war von beiden Unternehmensbereichen getragen. Der Unternehmensbereich Adhesive Technologies verzeichnete eine sehr starke organische Umsatzsteigerung von 4,7 Prozent, die durch die Geschäftsfelder Mobilität & Elektronik und Handwerk, Bau & Gewerbe getragen war. Der Unternehmensbereich Consumer Brands erreichte ein sehr starkes organisches Umsatzwachstum von 5,7 Prozent, getragen von den Geschäftsfeldern Laundry & Home Care und Hair.

Im ersten Halbjahr lag das organische Umsatzwachstum in der Region Europa bei 2,4 Prozent (Q2: 0,8 Prozent). In der Region IMEA legte der Umsatz organisch um 25,7 Prozent zu (Q2: 23,6 Prozent). In der Region Nordamerika stieg der Umsatz organisch um 3,8 Prozent (Q2: 0,9 Prozent). Die Region Lateinamerika verzeichnete einen organischen Umsatzanstieg von 13,2 Prozent (Q2: 9,4 Prozent). Die Region Asien/Pazifik verzeichnete hingegen eine rückläufige organische Umsatzentwicklung von -2,7 Prozent (Q2: -0,6 Prozent), die im Wesentlichen auf das weiterhin herausfordernde Marktumfeld in China zurückzuführen ist.

Das bereinigte betriebliche Ergebnis (bereinigtes EBIT) stieg im ersten Halbjahr um 7,6 Prozent auf 1.254 Mio. Euro, nach 1.166 Mio. Euro im Vergleichszeitraum des Vorjahres. Dieser Anstieg wurde durch die Entwicklung der Absatzpreise sowie durch Einsparungen aus der Schaffung des integrierten Unternehmensbereichs Consumer Brands und Maßnahmen zur Portfolio-Optimierung gestützt.

Die bereinigte Umsatzrendite (bereinigte EBIT-Marge) legte um 80 Basispunkte zu und erreichte 11,5 Prozent.

Das bereinigte Ergebnis je Vorzugsaktie stieg im ersten Halbjahr 2023 auf 2,13 Euro. Bei konstanten Wechselkursen ist das ein Anstieg von 14,4 Prozent gegenüber dem Vorjahreszeitraum.

Das Netto-Umlaufvermögen erhöhte sich um 0,8 Prozentpunkte auf 6,1 Prozent vom Umsatz (Vorjahreszeitraum: 5,2 Prozent).

Der Free Cashflow in Höhe von 749 Mio. Euro lag sehr deutlich über dem Wert des ersten Halbjahres 2022 (46 Mio. Euro), was insbesondere auf den im Berichtsjahr höheren Cashflow aus laufender Geschäftstätigkeit zurückzuführen ist.

Die Nettofinanzposition belief sich zum 30. Juni 2023 auf -1.311 Mio. Euro (31. Dezember 2022: -1.267 Mio. Euro).

Am 20. April 2023 hatte Henkel den Abschluss einer Vereinbarung über den Verkauf der Geschäftsaktivitäten in Russland an ein Konsortium von lokalen Finanzinvestoren bekanntgegeben. Die Aufgabe seiner russischen Geschäfte hatte das Unternehmen nach dem russischen Angriff auf die Ukraine im vergangenen Jahr angekündigt. Die Transaktion ist abgeschlossen, der Verkaufspreis beläuft sich auf 54 Mrd. Rubel (rund 600 Mio. Euro).

Entwicklung der Unternehmensbereiche im ersten Halbjahr 2023

Der Umsatz des Unternehmensbereichs Adhesive Technologies verzeichnete im ersten Halbjahr 2023 eine stabile nominale Entwicklung von 0,1 Prozent auf 5.475 Mio. Euro (Q2: 2.683 Mio. Euro, -5,4 Prozent). Organisch erhöhte sich der Umsatz um 4,7 Prozent (Q2: 2,7 Prozent). Diese Entwicklung wurde durch eine zweistellige Preissteigerung erzielt, während das Volumen bedingt durch eine verhaltene Nachfrage in einigen wesentlichen Endmärkten unter dem Niveau des Vorjahres blieb. Das Geschäftsfeld Mobilität & Elektronik erzielte eine zweistellige organische Umsatzsteigerung von 10,9 Prozent (Q2: 9,2 Prozent). Im Geschäftsfeld Verpackungen & Konsumgüter lag die organische Umsatzentwicklung bei -1,5 Prozent (Q2: -3,7 Prozent). Im Geschäftsfeld Handwerk, Bau & Gewerbe erhöhte sich der Umsatz organisch um 4,9 Prozent (Q2: 2,9 Prozent). Das bereinigte betriebliche Ergebnis stieg im ersten Halbjahr 2023 um 3,0 Prozent auf 766 Mio. Euro, nach 743 Mio. Euro im Vorjahreszeitraum. Die bereinigte Umsatzrendite erhöhte sich auf 14,0 Prozent gegenüber 13,6 Prozent im Vorjahreszeitraum. Hier wirkten sich insbesondere Preissteigerungen positiv aus.

Der Unternehmensbereich Consumer Brands erzielte in den ersten sechs Monaten des Jahres 2023 einen Umsatz von 5.365 Mio. Euro (Q2: 2.594 Mio. Euro). Das entspricht einer nominalen Entwicklung von 0,6 Prozent (Q2: -5,7 Prozent). Organisch lag das Umsatzwachstum preisgetrieben bei 5,7 Prozent (Q2: 4,5 Prozent). Das Volumen entwickelte sich hingegen rückläufig, unter anderem auch bedingt durch die fortgesetzten Maßnahmen zur Portfoliooptimierung. Das Geschäftsfeld Laundry & Home Care verzeichnete ein sehr starkes organisches Umsatzwachstum in Höhe von 5,3 Prozent (Q2: 4,4 Prozent). Das Geschäftsfeld Hair verzeichnete im ersten Halbjahr 2023 insgesamt eine organische Umsatzentwicklung von 7,9 Prozent (Q2: 6,1 Prozent). Die Weiteren Konsumentengeschäfte verzeichneten im ersten Halbjahr eine stabile Umsatzentwicklung (0,0 Prozent, Q2: -1,4 Prozent). Das bereinigte betriebliche Ergebnis lag bei 559 Mio. Euro und damit um 15,9 Prozent über dem Niveau des Vorjahreszeitraums. Dieser Anstieg wurde durch die Entwicklung der Absatzpreise zur fortgesetzten Kompensation der weiterhin hohen Preise für direkte Materialien sowie durch Einsparungen aus der Integration der Konsumgütergeschäfte im neuen Unternehmensbereich Consumer Brands und Maßnahmen zur Portfolio-Optimierung gestützt. Die bereinigte Umsatzrendite erhöhte sich auf 10,4 Prozent.

Umsetzung der Wachstumsagenda konsequent vorangetrieben

Im ersten Halbjahr 2023 hat Henkel die strategischen Prioritäten seiner Agenda für ganzheitliches Wachstum weiter konsequent vorangetrieben und in allen Bereichen gute Fortschritte erzielt.

So wurde die Zusammenführung der vorherigen Bereiche Laundry & Home Care und Beauty Care in den Unternehmensbereich Consumer Brands im ersten Halbjahr 2023 schneller als geplant vorangetrieben. Dabei hat Henkel weitere Einsparungen erzielt – insgesamt strebt das Unternehmen an, bis Ende 2026 Netto-Einsparungen (vor Reinvestitionen) in Höhe von mindestens 400 Millionen Euro zu realisieren. Zudem hat Henkel sein Portfolio im Unternehmensbereich Consumer Brands weiter fokussiert. Insgesamt wurden seit Ankündigung der Zusammenführung der Konsumentengeschäfte Marken und Aktivitäten mit einem Gesamtumsatz von rund 0,5 Mrd. Euro verkauft oder eingestellt. Gleichzeitig hat Henkel sein Portfolio mit der Akquisition der Laundry & Home Care-Marke Earthwise in Neuseeland gestärkt. Die Integration des Hair Professional-Geschäfts von Shiseido in Asien/Pazifik, das im vergangenen Jahr erworben wurde, verläuft planmäßig, und das Geschäft entwickelt sich gut.

Im Rahmen der zweiten Phase der Integration, die Anfang dieses Jahres gestartet wurde und sich auf die Optimierung der Supply Chain konzentriert, wurden erste Maßnahmen umgesetzt. Das umfasst unter anderem die Konsolidierung des Produktionsnetzwerks für das europäische Haar- und Körperpflegegeschäft. Zudem wurde in ersten Ländern bereits das so genannte 1-1-1-Prinzip eingeführt. Dabei geht es darum, gemäß dem Grundsatz „one face to the customer“ die kommerzielle Integration mit optimierten Logistikprozessen voranzutreiben. Das bedeutet: ein Auftrag, eine Lieferung, eine Rechnung.

Im Unternehmensbereich Adhesive Technologies hat Henkel im ersten Halbjahr 2023 eine optimierte Organisationsstruktur etabliert. So kann der Unternehmensbereich entlang der drei Geschäftsfelder Mobilität & Elektronik, Verpackungen & Konsumgüter sowie Handwerk, Bau & Gewerbe Größen- und Kompetenzvorteile bei gleichzeitig intensiver Kunden- und Marktnähe noch effizienter nutzen.

Zur weiteren Stärkung der Wettbewerbsfähigkeit setzt Henkel auf starke Innovationen in attraktiven Geschäftsfeldern. Diese haben auch im ersten Halbjahr 2023 in beiden Unternehmensbereichen zum Wachstum beigetragen. Im Bereich Adhesive Technologies verzeichnete Henkel in den ersten sechs Monaten des Jahres beispielsweise mit innovativen Lösungen, die bei der Produktion von Elektrofahrzeugen zum Einsatz kommen, einen organischen Umsatzanstieg von rund 70 Prozent gegenüber dem Vorjahreszeitraum.

Im Unternehmensbereich Consumer Brands wurde mit der Marke Persil, gestützt durch einen Relaunch in 30 Ländern und die Einführung einer neuen einzigartigen Enzymtechnologie, ein zweistelliges organisches Umsatzwachstum erreicht.

Auch im Bereich Nachhaltigkeit wurden weitere Fortschritte gemacht. Auf dem Weg, bis 2030 eine klimapositive CO2-Bilanz für die Produktionsstandorte zu erreichen, hat Henkel im ersten Halbjahr 2023 zum Beispiel zehn weitere Werke auf CO2-neutrale Produktion umgestellt. Zudem hat Henkel wichtige Initiativen im Bereich Digitalisierung weiter vorangetrieben. Hier spielt auch immer stärker der Einsatz von Künstlicher Intelligenz eine wichtige Rolle.

„Insgesamt sind wir stolz auf die erfolgreiche Geschäftsentwicklung im ersten Halbjahr und auf die guten Fortschritte, die wir bei der Umsetzung unserer strategischen Agenda trotz des anhaltend schwierigen wirtschaftlichen Umfelds gemacht haben“, sagte Carsten Knobel. „Wir sind sehr zuversichtlich, dass wir die Zukunft für Henkel erfolgreich gestalten werden. Gemeinsam als hochmotiviertes Team, auf der Basis einer starken Unternehmenskultur und mit einer klaren Wachstumsstrategie. Im Adhesive Technologies-Geschäft sind wir weltweit führend und bieten innovative Lösungen mit einem klaren Fokus auf Zukunftstrends wie Mobilität, Vernetzung und Nachhaltigkeit. Und mit dem neuen Unternehmensbereich Consumer Brands haben wir die Voraussetzung für weiteres profitables Wachstum unseres Konsumentengeschäfts gelegt.“

* Bereinigt um einmalige Aufwendungen und Erträge sowie Restrukturierungsaufwendungen.

Dieses Dokument enthält Aussagen, die sich auf unseren künftigen Geschäftsverlauf und künftige finanzielle Leistungen sowie auf künftige Henkel betreffende Vorgänge oder Entwicklungen beziehen und zukunftsgerichtete Aussagen darstellen können. Mit der Verwendung von Worten wie erwarten, beabsichtigen, planen, vorhersehen, davon ausgehen, glauben, schätzen und ähnlichen Formulierungen werden zukunftsgerichtete Aussagen gekennzeichnet. Solche Aussagen beruhen auf den gegenwärtigen Annahmen und Einschätzungen der Unternehmensleitung der Henkel AG & Co. KGaA. Diese Aussagen sind nicht als Garantien dafür zu verstehen, dass sich diese Erwartungen auch als richtig erweisen. Die zukünftige Entwicklung sowie die von der Henkel AG & Co. KGaA und ihren Verbundenen Unternehmen tatsächlich erreichten Ergebnisse sind abhängig von einer Reihe von Risiken und Unsicherheiten und können daher (sowohl negativ als auch positiv) wesentlich von den zukunftsbezogenen Aussagen abweichen. Verschiedene dieser Faktoren liegen außerhalb des Einflussbereichs von Henkel und können nicht präzise vorausgeschätzt werden, zum Beispiel das künftige wirtschaftliche Umfeld sowie das Verhalten von Wettbewerbern und anderen Marktteilnehmern. Eine Aktualisierung der zukunftsbezogenen Aussagen ist weder geplant noch übernimmt Henkel hierzu eine gesonderte Verpflichtung.

Dieses Dokument enthält – in einschlägigen Rechnungslegungsrahmen nicht genau bestimmte – ergänzende Finanzkennzahlen, die sogenannte alternative Leistungskennzahlen sind oder sein können. Für die Beurteilung der Vermögens-, Finanz- und Ertragslage von Henkel sollten diese ergänzenden Finanzkennzahlen nicht isoliert oder als Alternative zu den im Konzernabschluss dargestellten und im Einklang mit einschlägigen Rechnungslegungsrahmen ermittelten Finanzkennzahlen herangezogen werden. Andere Unternehmen, die alternative Leistungskennzahlen mit einer ähnlichen Bezeichnung darstellen oder berichten, können diese anders berechnen.

Dieses Dokument wurde nur zu Informationszwecken erstellt und stellt somit weder eine Anlageberatung noch ein Angebot zum Verkauf oder eine Aufforderung zum Kauf von Wertpapieren irgendwelcher Art dar.