Entdecken Sie die Marken und Technologien unserer Unternehmensbereiche Henkel Adhesive Technologies und Henkel Consumer Brands.

05.03.2020 Düsseldorf

Henkel schließt Geschäftsjahr 2019 mit gemischter Entwicklung ab und gibt Ausblick für 2020

- Ergebnisse im Jahr 2019 beeinflusst durch verlangsamtes Wirtschaftswachstum und höhere Investitionen in die Konsumentengeschäfte sowie in Digitalisierung im gesamten Unternehmen:

- Umsatz steigt um 1,1% auf 20.114 Mio. Euro, organisch auf Vorjahresniveau

- Bereinigte* EBIT-Marge bei 16,0% (-1,6 Prozentpunkte)

- Bereinigtes* Ergebnis je Vorzugsaktie bei 5,43 Euro,nominal -9,7%, bei konstanten Wechselkursen -10,1%

- Free Cashflow: 2.471 Mio. Euro (+554 Mio. Euro)

- Dividende** auf Vorjahresniveau: 1,85 Euro je Vorzugsaktie

- Ausblick 2020: Weitere Erhöhung der Wachstumsinvestitionen in unsicherem industriellen Marktumfeld

- Organisches Umsatzwachstum: 0 – 2%

- Bereinigte* EBIT-Marge: rund 15%

- Bereinigtes* Ergebnis je Vorzugsaktie: Rückgang um einen mittleren bis hohen einstelligen Prozentwert bei konstanten Wechselkursen

„Im Jahr 2019 haben sich unsere Geschäfte insgesamt unterschiedlich entwickelt. Im Unternehmensbereich Adhesive Technologies waren wir mit einer deutlichen Verlangsamung in wichtigen Kundensegmenten konfrontiert, insbesondere in der Automobilindustrie und in der Elektronikindustrie. Gleichzeitig waren viele Märkte, in denen sich unsere Unternehmensbereiche Laundry & Home Care und Beauty Care bewegen, durch einen intensiven Wettbewerb gekennzeichnet“, sagte Carsten Knobel, Vorsitzender des Vorstands von Henkel.

„Anfang 2019 haben wir angekündigt, ab 2019 die Wachstumsinvestitionen um jährlich rund 300 Millionen Euro zu erhöhen, um unsere Marken, Technologien und Innovationen zu stärken und die digitale Transformation von Henkel zu beschleunigen“, so Carsten Knobel weiter. Im Laufe des Jahres hat Henkel diese Wachstumsinvestitionen im gesamten Unternehmen schrittweise hochgefahren, aber das zusätzlich vorgesehene Investitionsvolumen wurde nicht vollständig ausgeschöpft. Diese erhöhten Wachstumsinvestitionen zusammen mit einer rückläufigen Mengenentwicklung haben sich jedoch auf das Ergebnis und die EBIT-Marge für 2019 ausgewirkt. „Dank unseres anhaltenden Fokus auf Kostenmanagement, höhere Effizienz unserer Prozesse und die Anpassung der Strukturen konnten wir die Auswirkungen teilweise ausgleichen“, sagte Carsten Knobel. „Wir haben auch weiterhin in die Erweiterung und Modernisierung unserer Produktionsstätten und Innovationszentren investiert. Darüber hinaus haben wir unsere Unternehmensbereiche durch gezielte Akquisitionen und Partnerschaften mit einem Gesamtvolumen von annähernd 600 Millionen Euro weiter gestärkt.“

„Wir sind jedoch insgesamt nicht zufrieden mit den Ergebnissen, die wir erreicht haben. Wir hatten höhere Ambitionen für Henkel und werden daher gezielte Maßnahmen ergreifen, um unser Wachstumspotenzial und die Möglichkeiten zur Verbesserung der finanziellen Performance zukünftig voll auszuschöpfen“, fasste Knobel die Geschäftsentwicklung im Jahr 2019 zusammen.

Ausblick für 2020

Henkel hat heute seinen Ausblick für das Geschäftsjahr 2020 veröffentlicht. Dieser entspricht der Ankündigung vom Dezember 2019. Henkel erwartet im Jahr 2020 ein organisches Umsatzwachstum von 0 bis 2 Prozent. Angesichts eines von Unsicherheit geprägten Industrieumfelds sowie der gegenüber dem Geschäftsjahr 2019 erhöhten Wachstumsinvestitionen in Marketing und Werbung sowie Digitalisierung und IT zur nachhaltigen Stärkung der Geschäfte geht Henkel für 2020 von einer Belastung für die Ergebnisentwicklung aus. Auf Konzernebene erwartet Henkel eine bereinigte Umsatzrendite (EBIT-Marge) von rund 15 Prozent. Für das bereinigte Ergebnis je Vorzugsaktie (EPS) geht Henkel von einem Rückgang im mittleren bis hohen einstelligen Prozentbereich bei konstanten Wechselkursen aus.

Umsatz- und Ergebnisentwicklung im Geschäftsjahr 2019

Im Geschäftsjahr 2019 stieg der Umsatz nominal um 1,1 Prozent auf 20.114 Mio. Euro. Wechselkurseffekte hatten einen positiven Einfluss von 0,6 Prozent auf den Umsatz. Bereinigt um Wechselkurseffekte lag das Umsatzwachstum bei

0,5 Prozent. Akquisitionen und Divestments trugen mit 0,5 Prozent zur Steigerung des Umsatzes bei. Organisch – also bereinigt um Wechselkurseffekte und Akquisitionen/Divestments – war die Umsatzentwicklung mit 0,0 Prozent stabil.

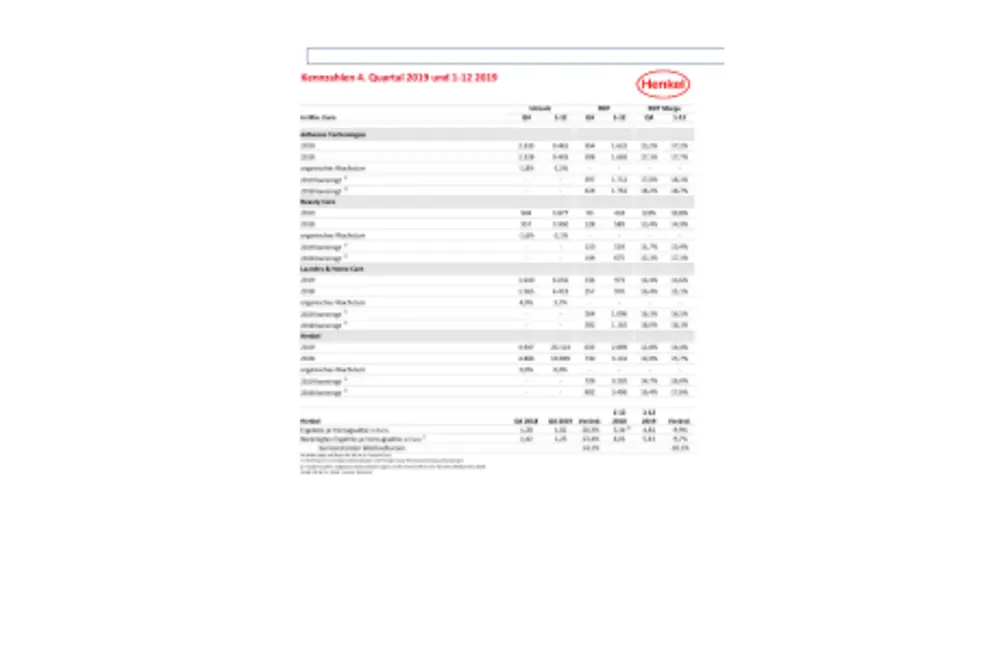

Der Unternehmensbereich Adhesive Technologies verzeichnete eine organische Umsatzentwicklung von -1,5 Prozent. Organisch verringerte sich der Umsatz des Unternehmensbereichs Beauty Care um -2,1 Prozent verglichen mit 2018. Der Unternehmensbereich Laundry & Home Care erreichte ein organisches Umsatzwachstum von 3,7 Prozent.

Die Wachstumsregionen verzeichneten eine organische Umsatzsteigerung von 2,5 Prozent. Damit waren sie Haupttreiber der organischen Umsatzentwicklung. Die Geschäfte in den reifen Märkten zeigten mit -1,6 Prozent eine rückläufige organische Umsatzentwicklung.

In Westeuropa lag der Umsatz organisch um -1,2 Prozent unter dem Vorjahreswert. In Osteuropa stieg der Umsatz organisch um 6,5 Prozent. In Afrika/Nahost lag das organische Umsatzwachstum bei 13,3 Prozent. Der Umsatz in der Region Nordamerika lag organisch um -2,3 Prozent unter dem Vorjahreswert. In Lateinamerika erhöhte sich der Umsatz organisch um 4,9 Prozent. In Asien/Pazifik entwickelte sich der Umsatz organisch mit -6,5 Prozent rückläufig.

Das bereinigte betriebliche Ergebnis (EBIT) sank von 3.496 Mio. Euro im Vorjahr um -7,9 Prozent auf 3.220 Mio. Euro.

Die bereinigte Umsatzrendite (EBIT-Marge) lag mit 16,0 Prozent um -1,6 Prozentpunkte unter dem Vorjahr. Die Profitabilität des Konzerns war dabei durch die zusätzlichen Investitionen in Marken, Technologien, Innovationen und Digitalisierung belastet. Das zusätzlich vorgesehene Investitionsvolumen wurde allerdings nicht vollständig ausgeschöpft. Insgesamt wurden etwa 50 Prozent der geplanten Summe von 300 Millionen Euro ausgegeben.

Das Finanzergebnis entwickelte sich von -65 Mio. Euro im Jahr 2018 auf -88 Mio. Euro im Berichtsjahr. Hierzu hat der Zinsaufwand aus Leasingverpflichtungen aufgrund der erstmaligen Anwendung von IFRS 16 maßgeblich beigetragen.

Der bereinigte Jahresüberschuss nach nicht beherrschenden Anteilen betrug 2.353 Mio. Euro nach 2.603 Mio. Euro im Geschäftsjahr 2018.

Das bereinigte Ergebnis je Vorzugsaktie (EPS) sank um -9,7 Prozent auf 5,43 Euro (Vorjahr: 6,01 Euro). Bei konstanten Wechselkursen betrug die Entwicklung des bereinigten Ergebnisses je Vorzugsaktie -10,1 Prozent.

Vorstand, Aufsichtsrat und Gesellschafterausschuss schlagen der Hauptversammlung am 20. April 2020 eine konstante Dividende je Vorzugsaktie von 1,85 Euro vor. Der Vorschlag für die Dividende je Stammaktie liegt bei 1,83 Euro und damit ebenfalls auf dem Niveau des Vorjahres. Die Ausschüttungsquote würde bei 34,2 Prozent liegen, damit um 3,3 Prozentpunkte über dem Vorjahreswert und in der Bandbreite der angestrebten Ausschüttungsquote von 30 bis 40 Prozent.

Das Netto-Umlaufvermögen in Prozent vom Umsatz verbesserte sich um -1,2 Prozentpunkte auf 3,9 Prozent.

Der Free Cashflow erreichte einen neuen Höchstwert von 2.471 Mio. Euro (Vorjahr: 1.917 Mio. Euro).

Die Nettofinanzposition wurde weiter verbessert und lag zum 31. Dezember 2019 bei -2.045 Mio. Euro (31. Dezember 2018: -2.895 Mio. Euro).

Entwicklung der Unternehmensbereiche

Der Umsatz des Unternehmensbereichs Adhesive Technologies stieg im Geschäftsjahr 2019 nominal um 0,6 Prozent und erreichte 9.461 Mio. Euro. In einem herausfordernden industriellen Umfeld mit stark rückläufigen Entwicklungen, speziell im Automobilbereich sowie in der Elektronikindustrie, verringerte sich der Umsatz organisch um -1,5 Prozent. Das bereinigte betriebliche Ergebnis lag mit 1.712 Mio. Euro um -2,8 Prozent unter Vorjahresniveau. Die bereinigte Umsatzrendite erreichte 18,1 Prozent (Vorjahr: 18,7 Prozent).

Im Unternehmensbereich Beauty Care zeigte der Umsatz im Geschäftsjahr 2019 eine organische Entwicklung von -2,1 Prozent. Nominal lag der Umsatz -1,8 Prozent unter dem Niveau des Vorjahres und erreichte 3.877 Mio. Euro. Das bereinigte betriebliche Ergebnis betrug 519 Mio. Euro, -23,1 Prozent unter dem Vorjahr. Die bereinigte Umsatzrendite lag mit 13,4 Prozent unter dem Niveau des Vorjahres (Vorjahr: 17,1 Prozent), vor allem aufgrund einer rückläufigen Bruttomarge und erhöhter Investitionen in Marken, Technologien, Innovationen und Digitalisierung.

Der Unternehmensbereich Laundry & Home Care erreichte im Geschäftsjahr 2019 ein starkes organisches Umsatzwachstum von 3,7 Prozent. Nominal stieg der Umsatz um 3,7 Prozent und erreichte 6.656 Mio. Euro. Das bereinigte betriebliche Ergebnis lag mit 1.096 Mio. Euro um -5,7 Prozent unter dem Vorjahresniveau. Die bereinigte Umsatzrendite zeigte einen Rückgang von -1,6 Prozentpunkten auf 16,5 Prozent, vor allem aufgrund erhöhter Investitionen in Marken, Technologien, Innovationen und Digitalisierung.

Neuer strategischer Rahmen

„Für die Zukunft haben wir einen neuen strategischen Rahmen für ganzheitliches Wachstum („Purposeful Growth“) definiert, um die erfolgreiche Entwicklung von Henkel in der Zukunft sicherzustellen. Auf einem starken Fundament und angetrieben von unserem gemeinsamen Ziel, nachhaltig Werte zu schaffen, sind die zentralen Handlungsfelder unserer künftigen Ausrichtung: ein erfolgreiches Portfolio, klare Wettbewerbsvorteile in den Bereichen Innovationen, Nachhaltigkeit und Digitalisierung sowie zukunftsfähige Geschäftsprozesse – aufbauend auf einer starken Unternehmenskultur, in der enge Zusammenarbeit und Gestaltungsspielräume für die Mitarbeiter im Mittelpunkt stehen“, sagte Carsten Knobel.

* Bereinigt um einmalige Aufwendungen und Erträge sowie Restrukturierungsaufwendungen

** Vorschlag an die Aktionäre für die Hauptversammlung am 20. April 2020

Dieses Dokument enthält Aussagen, die sich auf unseren künftigen Geschäftsverlauf und künftige finanzielle Leistungen sowie auf künftige Henkel betreffende Vorgänge oder Entwicklungen beziehen und zukunftsgerichtete Aussagen darstellen können. Mit der Verwendung von Worten wie erwarten, beabsichtigen, planen, vorhersehen, davon ausgehen, glauben, schätzen und ähnlichen Formulierungen werden zukunftsgerichtete Aussagen gekennzeichnet. Solche Aussagen beruhen auf den gegenwärtigen Annahmen und Einschätzungen der Unternehmensleitung der Henkel AG & Co. KGaA. Diese Aussagen sind nicht als Garantien dafür zu verstehen, dass sich diese Erwartungen auch als richtig erweisen. Die zukünftige Entwicklung sowie die von der Henkel AG & Co. KGaA und ihren Verbundenen Unternehmen tatsächlich erreichten Ergebnisse sind abhängig von einer Reihe von Risiken und Unsicherheiten und können daher (sowohl negativ als auch positiv) wesentlich von den zukunftsbezogenen Aussagen abweichen. Verschiedene dieser Faktoren liegen außerhalb des Einflussbereichs von Henkel und können nicht präzise vorausgeschätzt werden, zum Beispiel das künftige wirtschaftliche Umfeld sowie das Verhalten von Wettbewerbern und anderen Marktteilnehmern. Eine Aktualisierung der zukunftsbezogenen Aussagen ist weder geplant noch übernimmt Henkel hierzu eine gesonderte Verpflichtung.

Dieses Dokument enthält – in einschlägigen Rechnungslegungsrahmen nicht genau bestimmte – ergänzende Finanzkennzahlen, die sogenannte alternative Leistungskennzahlen sind oder sein können. Für die Beurteilung der Vermögens-, Finanz- und Ertragslage von Henkel sollten diese ergänzenden Finanzkennzahlen nicht isoliert oder als Alternative zu den im Konzernabschluss dargestellten und im Einklang mit einschlägigen Rechnungslegungsrahmen ermittelten Finanzkennzahlen herangezogen werden. Andere Unternehmen, die alternative Leistungskennzahlen mit einer ähnlichen Bezeichnung darstellen oder berichten, können diese anders berechnen.

Dieses Dokument wurde nur zu Informationszwecken erstellt und stellt somit weder eine Anlageberatung noch ein Angebot zum Verkauf oder eine Aufforderung zum Kauf von Wertpapieren irgendwelcher Art dar.